Aktuelles | Blog - Immer auf dem Laufenden sein

Immer wenn es etwas Neues gibt, erfahren Sie es hier.

Suchen

Kategorien

23.01.2024

Marktbericht zum IV. Quartal 2023 - „Die Medaille hat zwei Seiten“

Während wir unter dem Weihnachtsbaum sitzen, schlagen in Gaza und in der Ukraine die Bomben ein, sterben täglich Menschen. Während der Westen die Ukraine unterstützt und Russland durch vielseitige Boykotte zu schwächen versucht, freuen sich andere Länder über die preiswerten Öl- und Gasimporte. Während wir die Fahne der Humanität hissen, bezahlen wir andere dafür, dass sie die Menschen, die sich aus armen Ländern zu uns aufgemacht haben, diesen Flüchtlingsstrom zu unterbinden – nur um dann festzustellen, dass eben diese Menschen in der Wüste ausgesetzt werden, ohne Essen und Wasser…

Der Verfasser dieser Zeilen erinnert sich an die Lektüre des Romans „Krieg und Frieden“ von Leo Tolstoi, ein Meisterwerk in der Darstellung der menschlichen Natur. Adelige werden dort ebenso porträtiert wie einfache Menschen, die inneren Konflikte der Zeit werden aufgezeigt und wir stellen fest, dass sich unsere Natur im Laufe der Geschichte kaum verändert hat.

Auch heute sind wir mit den gleichen grundlegenden Fragen und Konflikten konfrontiert – Liebe/Eifersucht; Loyalität/Verrat; Gier/Großzügigkeit. Wir durchleben ganz ähnliche Höhen und Tiefen wie die Charaktere im Roman. Die Geschichte spielt zu einer Zeit, in der durch den Übergang der Adels- zur Bürgergesellschaft tiefgreifende soziale Veränderungen an der Tagesordnung waren. Diese Art des Wandels erleben wir auch heute – soziale Veränderungen, der technologische Fortschritt, die Polarisierung in der Politik und ein sich entwickelndes ökologisches Bewusstsein – sind nur einige Entwicklungen, die Konflikte und Spannungen innerhalb der modernen Gesellschaften entstehen lassen.

Obwohl sich äußere Umstände ändern, bleiben die im Roman dargestellten Themen der menschlichen Natur und gesellschaftlicher Veränderungen zeitlos, sind innere Konflikte und soziale Entwicklungen heute ebenso relevant wie im 19. Jahrhundert.

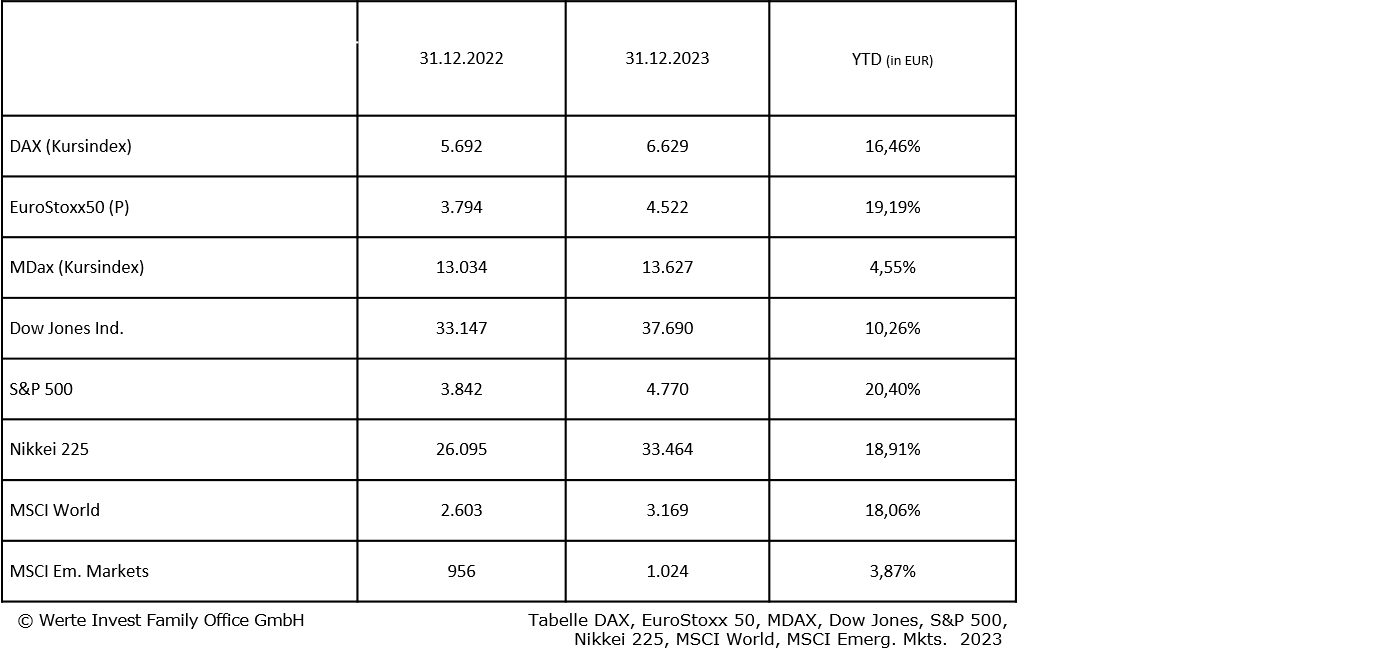

Die Aktienmärkte

zeigten sich nach freundlichem Beginn recht orientierungslos, bis sinkende Inflationsraten und Zinsen ab Ende Oktober zu einer Jahresendrally führten. Auf der einen Seite der Medaille stehen die „Magnificent 7“ im S&P 500 Index - sie stiegen ungeachtet der vielerorts festzustellenden Wachstumsverlangsamung von Hoch zu Hoch – auf der anderen Seite bewegten sich die vielen Industrie- und konsumnahen Unternehmen seit- oder gar abwärts. Aufgrund ihrer hohen Gewichtung (Anteil der Top 7 in Summe 30%) war 2023 in der Index-Sicht ein gutes Aktienjahr in den westlichen Industrieländern, während die Schwellenländer (Emerging Markets) und die Nebenwerte (M Dax) sich seitwärts bewegten:

Zur besseren Vergleichbarkeit ist in der Tabelle nicht der „DAX-Performance-Index“ (inklusive der Dividendenzahlungen), sondern - wie in den anderen Indizes weltweit - der „DAX-Kurs-Index“ aufgeführt; selbiges gilt auch für den MDax Index.

Wie geht es nun weiter? Glauben wir den „Kennern“, also den Investmentbankern, dann steht einer weiterhin freundlichen Entwicklung nichts im Wege. Die Inflation auf dem Rückzug, Notenbanken, die den Pfad der Zinserhöhungen verlassen, steigende Einkommen in vielen Branchen – all das unterstützt diese Sichtweise. Dem gegenüber stehen die weiterhin sinkenden Geldmengen (wie bereits in den Vorquartalen kommentiert), die deshalb schwierigen Finanzierungsbedingungen (sowohl bei Privaten als auch bei den Unternehmen) und nicht zuletzt die Konsumzurückhaltung weiter Teile der Bevölkerung.

Deutschland befindet sich bereits seit dem Frühjahr in der Rezession und es sieht so aus, als würden weitere Regionen unserem Beispiel folgen. Der Einfluss dieser Verlangsamung auf die Unternehmensgewinne wird in den kommenden Quartalen, zusammen mit den schwierigen Finanzierungsbedingungen, sichtbar. Die Kurszuwächse der vergangenen Wochen sind letztlich der Hoffnung auf eine Lockerung der Geldpolitik durch die Notenbanken geschuldet – die Marktteilnehmer gehen bereits ab dem Frühjahr/Sommer 2024 von sinkenden Zinsen aus.

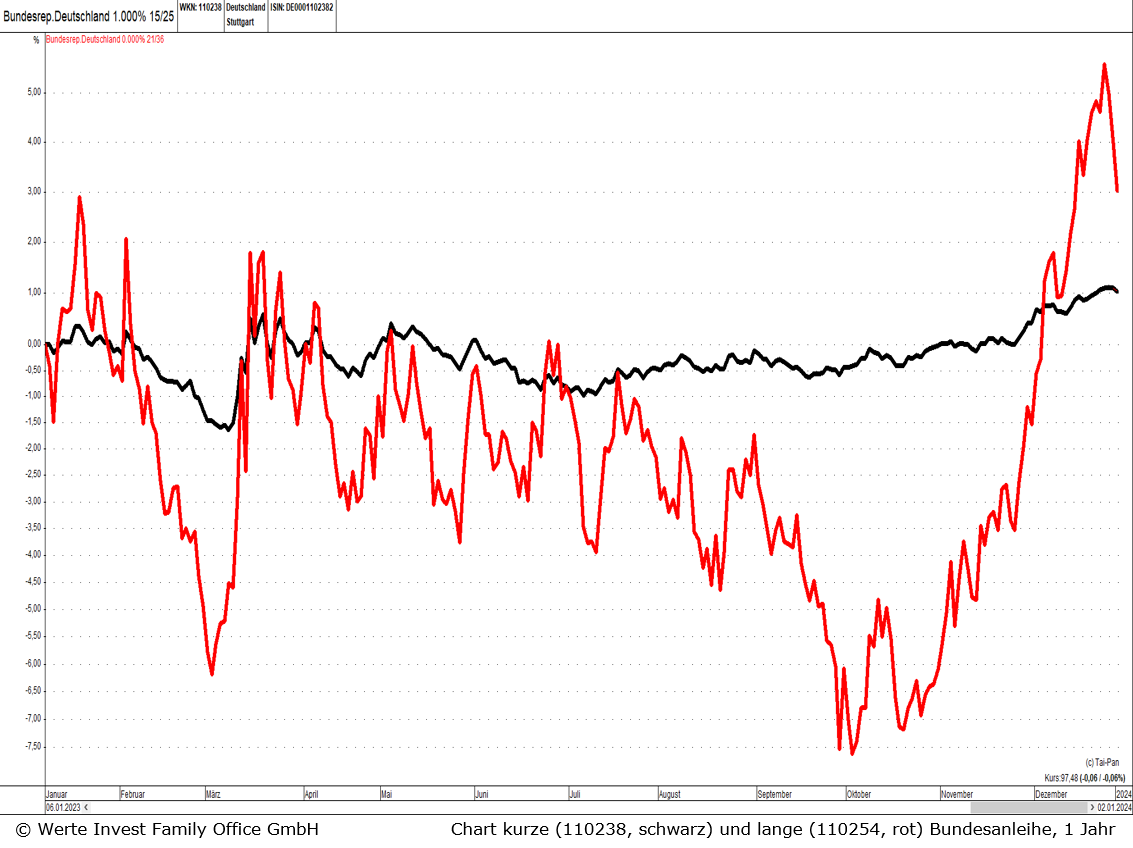

Damit sind wir bei den Rentenmärkten:

Diese taten es den Aktienmärkten gleich, steigende Kurse/sinkende Zinsen setzten sich seit November am Markt schrittweise durch wie an der folgenden Grafik zu erkennen ist:

Die Rendite der kurzen Laufzeit (2,5% p.a.) ist seit Oktober deutlich gesunken (von 3,25% p.a.), sie liegt damit aber weiterhin über der langen Laufzeit (2% p.a., von 2,85% p.a. kommend). In den USA ist die Entwicklung ähnlich, so liegt die 2-jährige Rendite zum Jahreswechsel bei 4,2% p.a. (kommt von 5,3% p.a. im Oktober) während die 10-jährige Staatsanleihe mit 3,7% p.a. (kommt von 4,4% p.a.) rentiert. Die inverse Zinsstruktur hat also auch auf dem gesunkenen Niveau Bestand. Wie bereits im letzten Marktbericht kommentiert, signalisierte eine solche Zinsstruktur in den letzten 70 Jahren immer den Beginn einer Rezession…

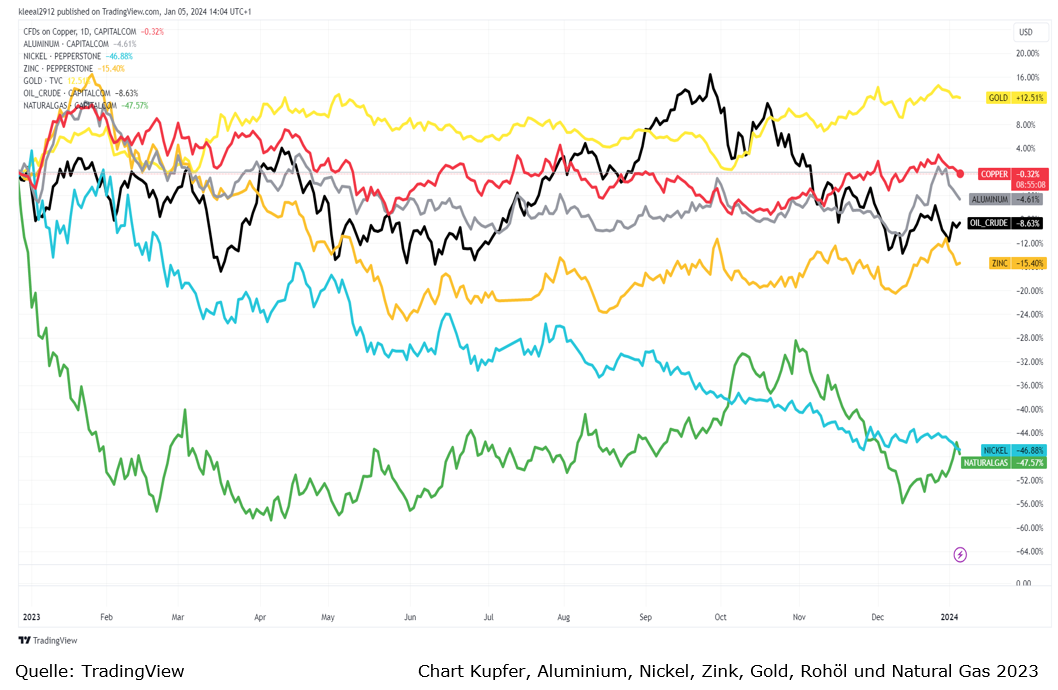

An den Rohstoffmärkten

folgen die Industriemetalle (Kupfer, Alu, Nickel, Zink usw.) weiterhin der schwachen Konjunkturentwicklung, Öl und Gas folgen mittlerweile diesem Trend. Gold überschritt in den letzten Wochen erstmals die Hochs der Jahre 2020/2022 bei 2.000 US-Dollar je Unze. Da Gold keine Erträge abwirft, die Zinsen zuletzt wieder gesunken sind und so eine wesentliche, konkurrierende Anlage an Attraktivität verloren hat, verwundert das nicht.

Fazit

Erneut war der Einfluss der Notenbanken auf die Kapitalmärkte bemerkenswert. Mit ihren deutlichen Signalen, die Zinsen nun nicht weiter zu erhöhen, sorgten sie für den Aufschwung in den letzten Wochen. Aber auch hier hat die Medaille wieder zwei Seiten:

- Einerseits verkaufen FED und EZB weiterhin ihre Anleihebestände über die Märkte, steigen die Haushaltsdefizite, explodieren die Ausgaben für die Militärhaushalte; der Markt muss all diesen Kapitalbedarf finanzieren, was auch in der Zukunft zu deutlich angespannter Liquidität an den Märkten führen wird;

- Andererseits signalisieren die Notenbanken, dass die Zeit steigender Zinsen vorbei ist - einige Marktteilnehmer erwarten erste Zinssenkungen bereits im Frühjahr –, was die Liquiditätssituation für Unternehmen und Märkte entspannen dürfte;

In welche Richtung sich die Waage neigt, werden wir erleben – es bleibt spannend!

Wir wünschen Ihnen und Ihren Lieben auf diesem Wege ein frohes, glückliches und vor allem gesundes Neues Jahr und verbinden damit die Hoffnung auf ein Ende des großen Leids vieler Menschen, ausgelöst von Krieg, Hunger und nicht zuletzt der „Großmanns-Sucht“ einiger weniger.

In diesem Sinne freuen wir uns auf den Austausch mit Ihnen und grüßen wie immer herzlich aus dem Kölner Süden

Ihre

Werte Invest Family Office GmbH

Sie möchten den Marktbericht lieber ausgedruckt oder als PDF lesen? Download: Marktbericht Werte Invest IV. Quartal 2023.pdf

Disclaimer Ausarbeitungen / Blogbeiträge

Werte Invest - 12:58 @ Marktberichte | Kommentar hinzufügen

Archiv

| 2025: | Januar | April |

| 2024: | Januar | April | Juli | Oktober |

| 2023: | Januar | April | Juli | Oktober |

| 2022: | Januar | Februar | März | April | Mai | Juli | August | September | November |

| 2021: | Januar | Februar | April | Juli | August | Oktober |

| 2020: | Januar | Februar | März | April | Mai | Juni | Juli | Oktober |

| 2019: | Januar | April | Juni | Juli | August | September | Oktober | November |

| 2018: | Januar | Februar | März | April | Mai | Juni | Juli | August | Oktober | Dezember |

| 2017: | Dezember |