Aktuelles | Blog - Immer auf dem Laufenden sein

Immer wenn es etwas Neues gibt, erfahren Sie es hier.

Suchen

Kategorien

24.01.2023

Marktbericht zum IV. Quartal 2022 - „Mangel überall“

Wir alle verbinden mit den Jahren 1989, 1991 oder 2001 bestimmte Ereignisse: den Mauerfall, das Ende der Sowjetunion und „9/11“, die Zerstörung der „Twin-Towers“ in New York. Was aber werden wir mit dem Jahr 2022 verbinden - vielleicht ist es der „Mangel“? Schließlich fehlt es an Öl und Gas, an Rohstoffen allgemein, an Arbeitskräften (die Baby Boomer wollen in Rente), Gütern (Stichwort Lieferketten) wie z.B. Halbleitern, es mangelt an Liquidität (dafür sorgen die Notenbanken) und vielen Marktteilnehmern mangelt es an Erfahrung (mit Inflation und steigenden Zinsen). Diese Liste ließe sich problemlos noch fortsetzen (z.B. bei der Infrastruktur, der Bundesbahn und der Bundeswehr), unter dem Strich führten diese Komponenten für den Anleger zu einem Mangel an Rendite.

Lange war die Welt nicht derart gespalten, lagen Gut & Böse, Reich & Arm so weit auseinander wie heute und so wundert es auch nicht, dass mit Bernard Arnault mittlerweile der Großaktionär des Luxusgüterkonzerns „LVMH“ reichster Mann der Welt ist.

Besonders betroffen macht uns aber der spätestens seit dem russischen Einmarsch in der Ukraine deutlich gewordene Mangel an Mitmenschlichkeit und Liebe.

Die Stimmung ist mies, das Glas halb leer, Weltuntergangs-Propheten haben Hochkonjunktur.

Gibt es also überhaupt Grund zur Zuversicht?

Wir meinen ja: schließlich verschwinden die ersten Autokraten (Bolsonaro, Trump) gerade von der Bildfläche, erkennen andere (Xi Jinping), dass sie ohne den Rest der Welt nicht klarkommen, ist das Tod und Zerstörung bringende „Putinsche“ Herrschaftsmodell dabei zu scheitern, begehren Menschen vielerorts gegen Unterdrückung auf. Nicht zuletzt ist es die Welle der Hilfsbereitschaft für jene, die besonders leiden, welche uns mit einem ordentlichen Maß an Zuversicht in die Zukunft schauen lässt.

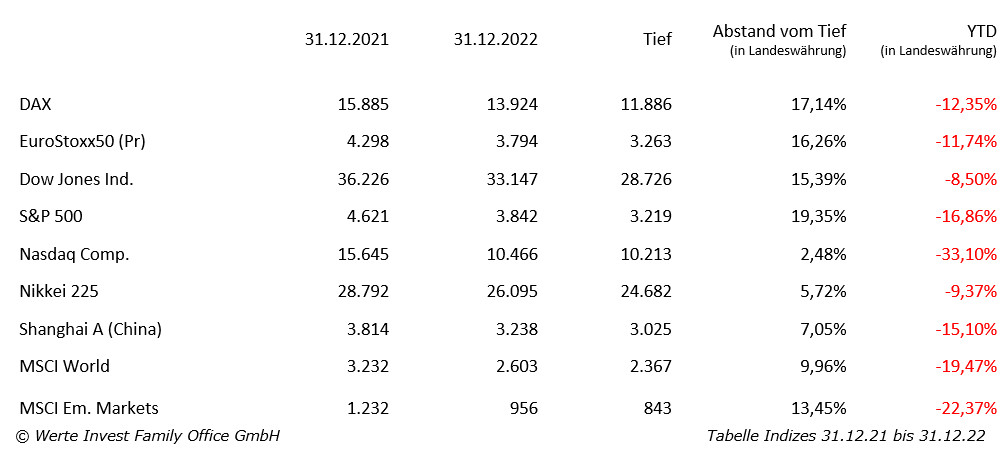

Die Aktienmärkte

konnten sich zwar von den Oktober Tiefs erholen, weisen für das Jahr aber allesamt satte Verluste auf:

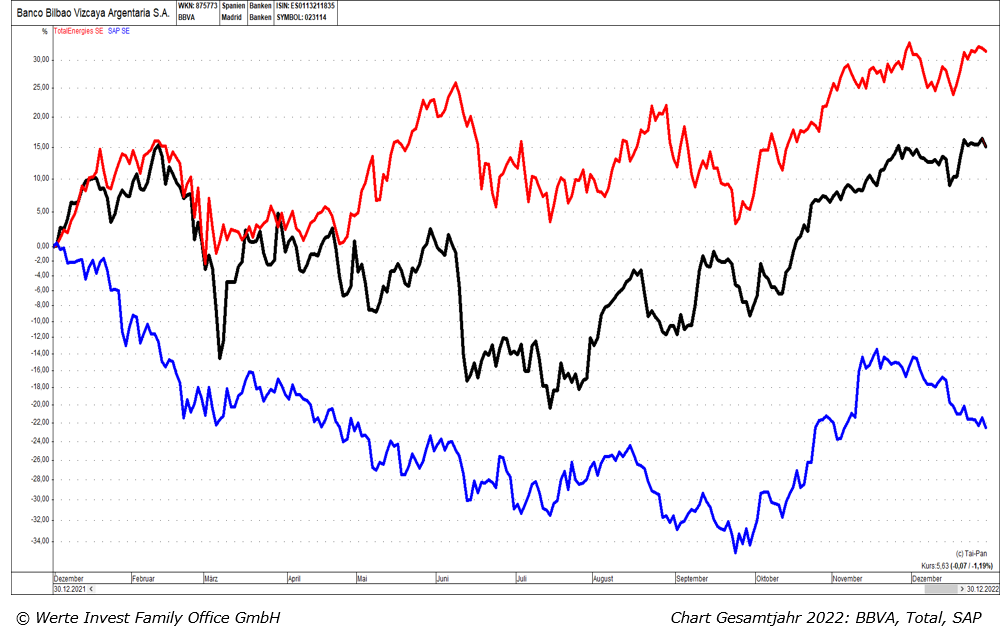

Selten lag die Entwicklung der unterschiedlichen Geschäftsmodelle allerdings derart weit auseinander. Während Unternehmen der „alten Welt“ (z.B. Banken, Rohstoff- und Ölkonzerne) ein gutes Jahr hatten, kam die „neue Welt“ (Technologieunternehmen) doch arg „unter die Räder“ wie der folgende Vergleich zeigt:

Die großen „Corona“ Gewinner finden sich allesamt unter den Verlierern des Jahres wieder:

So schmerzhaft diese Entwicklung auch war – letztlich haben die Anleger/Börsen die Welt „nur“ wieder zurechtgerückt. Wir alle erinnern uns noch an die Aussagen der vielen Investmentmanager, die „Value“ für tot, dagegen „Growth“ für den Gewinner des 21. Jahrhunderts erklärten. Die Gewichtung der 5 US-Technologieriesen Apple, Microsoft, Alphabet, Amazon und Tesla im Weltaktienindex beträgt zusammen zwar auch heute noch 13% (der Index umfasst in Summe fast 1.800 Unternehmen), Anfang 2022 betrug er allerdings fast 20%. Der wesentliche Grund für diese Veränderung lag in der Entwicklung der Inflation. Die Notenbanken vollführten einen 180-Grad Schwenk, verknappten und verteuerten die Liquidität.

Die Rentenmärkte

erlebten vor diesem Hintergrund ein – seit den späten 1980er nicht mehr erlebtes, geradezu desaströses Jahr. Beispielhaft hier der Kursverlauf zweier Bundesanleihen, die eine mit einer Laufzeit bis Mai 2024 (schwarz, Kurs minus 6%, Rendite Ende 2022 = 2,5% p.a.), die andere bis Februar 2031 (rot, Kurs minus 20%, Rendite Ende 2022 = 2,5% p.a.):

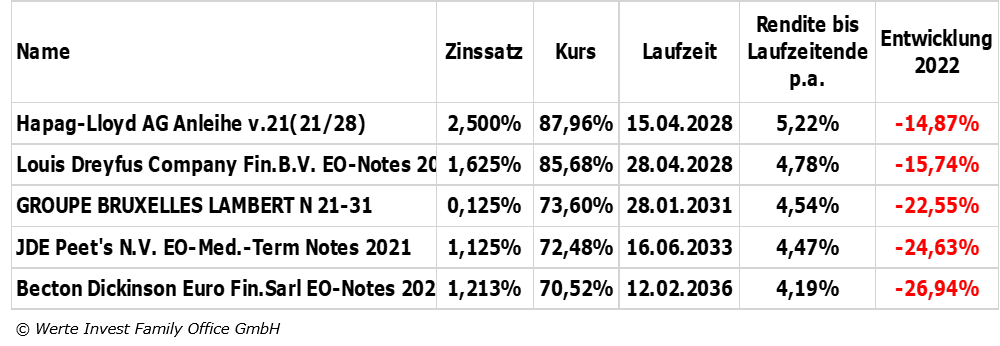

Der fehlende Renditeunterschied zwischen der kurzen und der langen Restlaufzeit spiegelt einerseits das wahrscheinliche Abgleiten der Konjunktur in eine Rezession, andererseits die Erwartung wider, dass die wesentlichen Treiber der Inflation (insbesondere die Energie- und Nahrungsmittelpreise) mittelfristig an Bedeutung verlieren. Dabei gilt Deutschland als Schuldner immer noch als „das Beste vom Besten“ in der Welt. Die folgende Tabelle zeigt eine Auswahl von Unternehmensanleihen längerer Laufzeit und guter Bonität, die allesamt noch deutlicher „unter die Räder“ gekommen sind:

Auf Basis der heutigen Kurse, rentieren diese Anleihen – hält man sie bis zum Ende der Laufzeit - im Bereich von 4,20% bis 5,2% p.a.; das erscheint gegenüber der aktuell zweistelligen Inflation immer noch wenig attraktiv, allerdings deuten verschiedene Entwicklungen der vergangenen Wochen darauf hin, dass die Preissteigerungen ihren Peak bereits gesehen haben…

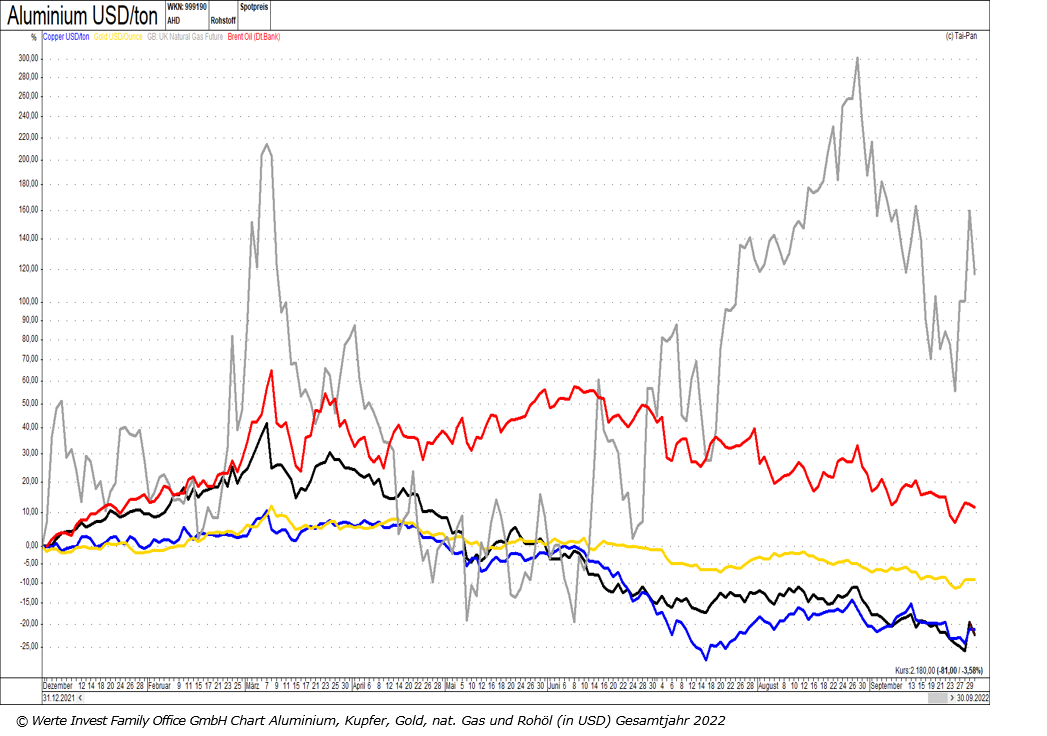

Die Rohstoffmärkte

haben sich seit dem Schock im Frühjahr zunehmend entspannt. Im Alltag nehmen wir es an der Tankstelle wahr, die Schweißausbrüche bei der Fahrt dorthin sind vorbei:

Wir sollten allerdings auch die Realität nicht leugnen. Die Geschäftsberichte der großen Öl-, Gas- und Rohstoffförderunternehmen weisen ausnahmslos auf überschaubare Investitionen in der Exploration hin. Gleichzeitig ist der Bedarf weiterhin hoch, schließlich braucht die Energiewende nicht nur Zeit, sondern auch Unmengen an z.B. Kupfer und Nickel. Zusammen mit den Auswirkungen des Klimawandels auf Produktion und Preise der Nahrungsmittel ist es deshalb sehr wahrscheinlich, dass uns ein gewisses Maß an Inflation noch lange begleiten wird. In Ländern, deren Notenbanken – viel früher als FED und EZB - restriktiver vorgegangen sind, liegen die Raten mittlerweile wieder um 4%. So ist es denn auch naheliegend, über die kommenden Monate von einem entsprechend nachlassenden Druck in den USA und Europa auszugehen.

Zum Schluss

möchten wir Ihnen ein Dankeschön für Ihr Vertrauen aussprechen. Gerade in einem Jahr, in dem Aktien- und Rentenmärkte eine negative Entwicklung aufweisen, fällt das „Besinnen“ auf die strategische Ausrichtung schwer. Schließlich stürzen sich die Öffentlichkeit nur allzu auf das Schlechte und das sprichwörtliche „dicke Fell“ ist gefragt. Wir sind dankbar für die von gegenseitiger Wertschätzung geprägte Zusammenarbeit und starten ins neue Jahr mit dem Versprechen, die Nerven zu behalten um die sich gerade heute bietenden Chancen nicht aus den Augen zu verlieren.

Mit den besten Wünschen für Sie und Ihre Lieben grüßen wir herzlich aus dem Kölner Süden

Ihre

Werte Invest Family Office GmbH

- - -

Sie möchten den Marktbericht lieber ausgedruckt oder als PDF lesen? Download: Marktbericht Werte Invest IV. Quartal 2022.pdf

Disclaimer Ausarbeitungen / Blogbeiträge

Werte Invest - 17:34 @ Marktberichte | Kommentar hinzufügen

Archiv

| 2024: | Januar | April | Juli |

| 2023: | Januar | April | Juli | Oktober |

| 2022: | Januar | Februar | März | April | Mai | Juli | August | September | November |

| 2021: | Januar | Februar | April | Juli | August | Oktober |

| 2020: | Januar | Februar | März | April | Mai | Juni | Juli | Oktober |

| 2019: | Januar | April | Juni | Juli | August | September | Oktober | November |

| 2018: | Januar | Februar | März | April | Mai | Juni | Juli | August | Oktober | Dezember |

| 2017: | Dezember |

Werte Invest

Oststraße 11-13

50996 Köln

Telefon: +49 (0) 221 39 80 69 80

Fax: +49 (0) 221 39 80 69 60

E-Mail: info@werte-invest.de

Unsere Öffnungszeiten